Sus anuncios solían concluir con un lema familiar: “Nos vemos en la iglesia el domingo”.

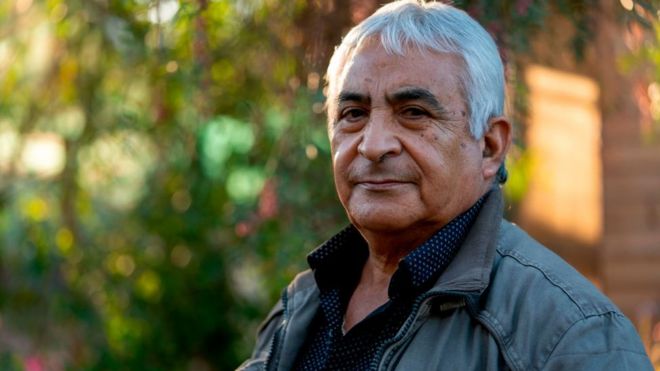

“El doctor Neil Gallagher es un verdadero estadounidense de primer nivel, con integridad en todas sus actividades”, dice un narrador en un video corporativo publicado en YouTube.

“La pasión de su vida es ayudar a las personas a jubilarse de forma segura, temprana y feliz”.

El video de tres minutos continúa ensalzando los beneficios del “estilo visionario” del octogenario, afirmando que había guiado a más de 1.000 personas hacia la independencia financiera a través de su firma, Gallagher Financial Group, y de su libro “Jesucristo, maestro del dinero”.

-

Ida Tarbell, la mujer que enfrentó a Rockefeller y le puso freno al titán del petróleo

Ida Tarbell, la mujer que enfrentó a Rockefeller y le puso freno al titán del petróleo -

10 años de los 33 mineros de Chile: “Cuando salimos nos ofrecieron grandes proyectos, pero nos hemos quedado con las manos vacías”

10 años de los 33 mineros de Chile: “Cuando salimos nos ofrecieron grandes proyectos, pero nos hemos quedado con las manos vacías” -

El “impactante” atraco del Grupo Lázaro, el equipo de élite de Corea del Norte que casi roba US$1.000 millones en un solo asalto

El “impactante” atraco del Grupo Lázaro, el equipo de élite de Corea del Norte que casi roba US$1.000 millones en un solo asalto -

“McMillions”: la curiosa historia del hombre que le robó US$24 millones a McDonald’s (y que HBO llevó a la pantalla)

“McMillions”: la curiosa historia del hombre que le robó US$24 millones a McDonald’s (y que HBO llevó a la pantalla)

Final de Quizás también te interese

En realidad, Gallagher era un estafador que acumuló US$32 millones en un esquema Ponzi que se enfocaba principalmente en víctimas jubiladas de entre 62 y 91 años.

FUENTE DE LA IMAGEN,GETTY IMAGES

Esquemas Ponzi

En los esquemas Ponzi, los primeros inversionistas obtienen “retornos” tomando el dinero de los inversionistas que llegan después de ellos.

El esquema lleva a quienes invierten a creer que las ganancias provienen de actividades comerciales legítimas (por ejemplo, ventas de productos y/o inversiones exitosas), y desconocen que otros inversores son la fuente de los fondos.

A todos se les suele prometer ganancias considerables con poco riesgo.

Para seguir funcionando, estos esquemas dependen de un flujo constante de nuevos miembros que den dinero a los que han invertido antes que ellos.

Cuando eso no sucede, la estafa colapsa.

Según documentos judiciales, Gallagher había estado defraudando a personas a través de un esquema Ponzi desde al menos 2013.

La Comisión de Bolsa y Valores de EE.UU. ordenó el cierre de sus dos empresas, Gallagher Financial Group, Inc. y la agencia W. Neil Gallagher, Ph.D., en marzo de 2019.

En noviembre un juez en el condado de Tarrant de Texas lo sentenció a tres cadenas perpetuas de prisión, que se sumaron a los 25 años de cárcel a los que había sido condenado en Dallas en marzo de 2020.

Gallagher prometía a sus víctimas un rendimiento anual de entre el 5% y el 8% de su inversión.

En cambio, no recibieron nada, y Gallagher destinó la mayor parte del dinero a gastos personales y de sus empresas, además de a pagar a inversores anteriores.

Para ocultar el fraude, también proporcionaba estados de cuenta amañados que mostraban saldos falsos.

La BBC no pudo comunicarse con el abogado de Gallagher.

Si bien la estafa de Gallagher atrajo la atención de los medios nacionales, sus métodos no son nuevos.

Aunque los esquemas Ponzi llevan el nombre de un estafador famoso de la década de 1920, Carlo Ponzi, las versiones de la estafa se remontan al menos a mediados del siglo XIX.

El medio que Gallagher usó para atraer víctimas, la radio cristiana, también ha sido popular durante décadas, y lo ha sido incluso frente a la dura competencia de los nuevos medios de comunicación.

Pero las casi 200 víctimas de Gallagher destacan una tendencia diferente: el fraude a personas mayores, un delito que el FBI cree está creciendo y que asciende a miles de millones de dólares cada año.

Entre las personas de las que se aprovechó se encontraban una mujer de unos 70 años que sufría de linfoma y que invirtió más de medio millón de dólares, y varios agentes de policía locales en servicio y retirados.

Muchas víctimas se vieron obligadas a vender sus casas, pedir préstamos a sus hijos o regresar al trabajo después de la jubilación.

FUENTE DE LA IMAGEN,GETTY IMAGES

Fue el peor caso de fraude de ancianos que ha visto en su carrera, dijo Lori Varnell, jefa de la Unidad de Fraude Financiero contra Personas Mayores del Fiscal de Distrito Criminal del Condado de Tarrant, Texas, a la BBC.

“Son personas que trabajaron toda su vida para ahorrar este dinero. Fue personal”, dijo Varnell.

“Están devastadas. No fue solo el dinero. Fue una traición”.

Para llegar a sus víctimas, Gallagher promovió los servicios de su compañía en iglesias y a través de la radio cristiana.

Un término general que abarca a miles de estaciones en todo el país que transmiten programación de orientación cristiana protestante, desde sermones y programas de entrevistas hasta música y noticias.

La radio cristiana sigue siendo inmensamente popular en EE.UU. Más de 20 millones de oyentes la sintonizan cada semana, según el Radio Advertising Bureau.

Varnell dijo que no le sorprendió que Doc Gallagher la usara para engañar a sus víctimas.

“Dentro de la comunidad cristiana, hay un alto nivel de confianza. Especialmente aquí en el ‘cinturón bíblico'”, dijo.

FUENTE DE LA IMAGEN,GETTY IMAGES

Una vez que Gallagher establecía un sentido de confianza con sus víctimas, era menos probable que “prestaran tanta atención a los detalles” de lo que estaba sucediendo, dijo Varnell.

Esta táctica es un excelente ejemplo de“fraude por afinidad“, dijo David Fleck, exfiscal de Los Ángeles.

En estos esquemas, los estafadores apuntan a miembros de un grupo identificable, que van desde comunidades religiosas o étnicas hasta ciertas profesiones.

En muchos casos, utilizan a miembros del grupo para, sin saberlo, ayudar a anunciar la estafa a otros y a convencer a la gente de su validez.

“Se ve entre todos los grupos culturales y expatriados de todo tipo de países”, dijo Fleck.

Los funcionarios dicen que los ancianos son un grupo de afinidad particularmente vulnerable.

Según el FBI, millones de estadounidenses mayores son víctimas de fraude cada año, acumulando más de US$3.000 millones en pérdidas al año.

Jeffrey Cramer, un ex fiscal federal, dijo que los ancianos suelen ser objetivos lucrativos para los estafadores que asumen que tienen grandes ahorros.

“En su mayor parte, tienen más dinero porque han trabajado más tiempo“, explicó Cramer.

“No tiene sentido tratar de estafar a un joven de 20 años. Alguien de 60 o 70 años puede tener múltiples inversiones y una casa que vale cinco veces lo que pagó por ella”.

Varnell hizo eco de la evaluación de Cramer.

En el caso de Gallagher, este también se aprovechó de las “diferencias generacionales” entre sus víctimas, además de su fe, dijo.

“Estas son personas que creen que cuando un hombre te da la mano y te mira a los ojos, está bien”, dijo.

“Están hechas para creerle a la gente porque mentir va en contra de los Diez Mandamientos“.

FUENTE DE LA IMAGEN,PEOPLEIMAGES

Los expertos en fraude creen que solo se informa una fracción de todos los casos.

En los casos que van a los tribunales, es poco probable que las víctimas recuperen su dinero.

El estafador suele gastar los fondos tan rápido como ingresan, usándolos para continuar haciendo pagos fraudulentos o intentando esconderlos en cuentas en el extranjero.

Costo emocional

En el caso Gallagher, una parte del dinero fue gastado; otra, lavado; y el resto sigue desaparecido.

Si bien los costos financieros de los fraudes pueden ser devastadores para las víctimas y sus familias, el impacto real suele ser más profundo.

“Tiene un costo emocional y psicológico“, dijo Cramer.

“Hay un elemento de vergüenza cuando has trabajado 20, 30, 40 años y literalmente no tienes nada”.

En el tribunal, muchas de las víctimas de Gallagher hablaron de ese costo psicológico.

Entre ellos estaba Susan Pippi, una mujer de 74 años que, con su esposo, perdió cientos de miles de dólares en la estafa.

“Ya no confío en nadie”, dijo en un comunicado emitido por los fiscales del condado de Tarrant.

“Excepto en Dios y mi familia”.

Pero es poco probable que este tipo de fraudes desaparezcan, dijo Varnell.

Un “ataque concertado” de estafadores, muchos de ellos en el extranjero, están robando los fondos de jubilación de los estadounidenses a un ritmo de “millones todos los días”, dijo.

Los ancianos y sus familias deben estar atentos a las señales de advertencia.

“Si alguien se te acerca por motivos religiosos, debes sospechar mucho”, dijo.

Cramer, por su parte, dijo que es probable que los fraudes por afinidad se vuelvan más comunes a medida que las generaciones más jóvenes y conocedoras de la tecnología crecen en las redes sociales.

Un estafador puede llegar a una audiencia mucho mayor, pero esconderse detrás de una cuenta y desaparecer.