Al 2022 y capacitó 56,258 personas en prevención de lavado de activos en ese periodo

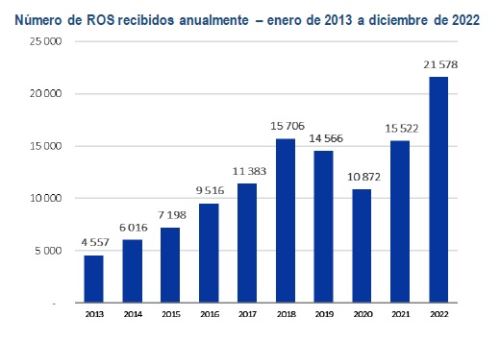

La Unidad de Inteligencia Financiera (UIF) de la Superintendencia de Banca, Seguros y AFP (SBS) recibió 116,914 reportes de operaciones sospechosas (ROS) entre enero del 2013 y diciembre del 2022, según información de la citada entidad estatal.

El año pasado recibió 21,578 ROS, lo que representó un aumento de 39.02% respecto al 2021, cuando recibió 15,522 ROS, de acuerdo a cifras de la UIF de la SBS.

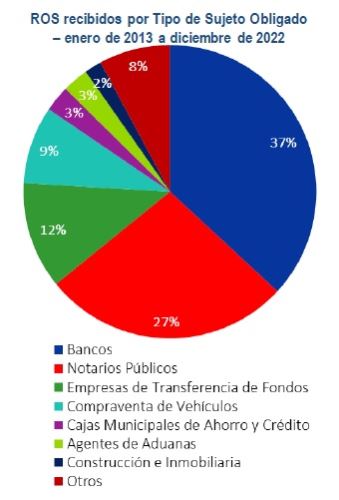

Del número total de ROS recibidos desde enero del 2013 a diciembre del 2022 la mayor participación por tipo de sujeto obligado estuvo representada por los bancos con 37%, notarios públicos con 27% y las empresas de transferencia de fondos (ETF) con 12%, indicó.

En los últimos 12 meses a diciembre de 2022, la cantidad de ROS remitidos a la UIF se distribuyó principalmente entre los siguientes sectores: bancos con una participación mayoritaria de 40%, notarios públicos con 26%, ETF con 20%, entre otros, detalló.

Además, el monto involucrado en los informes de inteligencia financiera (IIF), emitidos por la UIF-Perú, por presuntos delitos asociados a lavado de activos sumó 12,994 millones de dólares, desde enero del 2013 a diciembre del 2022, mencionó.

Así, en dicho periodo, la mayor participación correspondió a minería ilegal (57%), seguido de defraudación tributaria (12%), delitos contra la administración pública (11%), tráfico ilícito de drogas (5%) y entre otros (15%), precisó.

Sentencias

Asimismo, entre enero del 2013 y diciembre del 2020, se emitieron un total de 131 sentencias condenatorias en materia de lavado de activos, de las cuales 15 utilizaron información contenida en 21 IIF, refirió. “Los IIF utilizados en las sentencias, incluyeron información de 144 ROS”, anotó.

El 55% de ROS incluidos en IIF que concluyeron en sentencias condenatorias de lavado de activos fueron remitidos por los bancos, 27% por las ETF, 10% por los notarios públicos, 2% por las cajas municipales de ahorro y crédito (CMAC), 1% por los casinos, y 1% por las empresas de seguros y reaseguros, reportó.

Los delitos precedentes con mayor incidencia vinculados a sentencias condenatorias de lavado de activos de enero del 2013 a diciembre del 2020 fueron el tráfico ilícito de drogas (47 sentencias), seguido de los delitos contra el patrimonio (37 sentencias), indicó.

Una sentencia puede tener más de un delito precedente relacionado, destacó.

Supervisión

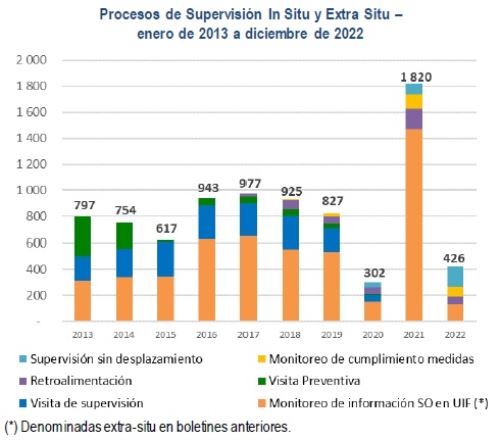

Entre enero del 2013 a diciembre del 2022, la UIF efectuó 8,388 procesos de supervisión a los sujetos obligados a reportar, de los cuales 5,104 correspondieron a actividades de monitoreo de información del sujeto obligado en UIF, 1,660 a visitas de supervisión, 714 a visitas preventivas, 402 a retroalimentaciones, 227 a actividades de monitoreo del cumplimiento de medidas ordenadas por la UIF, y 281 a actividades de supervisiones sin desplazamiento, señaló.

Del total de procesos de supervisión realizados en el periodo antes citado, a excepción de las actividades de monitoreo de información del sujeto obligado en UIF, la mayor participación por tipo de sujeto obligado estuvo representada por los que se dedican a la construcción e inmobiliaria (42%), compraventa de divisas (16%), compraventa de vehículos (12%), notarios públicos (7%), cooperativas de ahorro y crédito (7%), comercialización de joyas y piedras preciosas (4%), préstamos y empeño (3%) y otros (8%), mencionó.

Procesos sancionadores

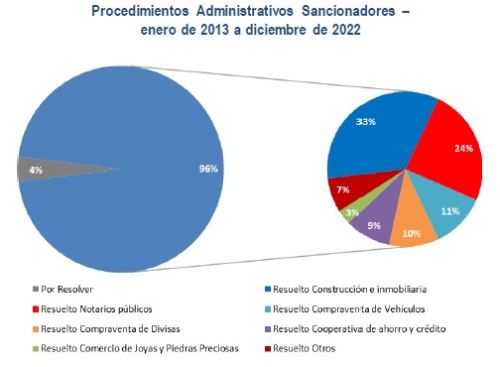

Desde enero del 2013 a diciembre del 2022 se iniciaron 1,433 procedimientos administrativos sancionadores (PAS) a los sujetos obligados a informar bajo la supervisión de la UIF, los cuales fueron resueltos en primera instancia en un 96% de los casos, quedando por resolver el 4% de los casos restantes, señaló.

En lo referente al total de los PAS resueltos, la mayor incidencia por tipo de sujeto obligado a reportar correspondió a los dedicados a la construcción e inmobiliaria, notarios públicos, compraventa de vehículos, compraventa de divisas, cooperativas de ahorro y crédito, y comercio de joyas y piedras preciosas, detalló.

Capacitaciones

Además, entre enero del 2013 a diciembre del 2022, la UIF llevó a cabo 555 eventos de capacitación dirigidos a los sujetos obligados a informar, entidades supervisoras, instituciones y funcionarios del Estado, entre otros.

Asimismo, asistieron 56,258 personas a capacitarse en materia del sistema de prevención de lavado de activos y financiamiento del terrorismo (LA/FT) principalmente, destacó.

¿Qué es un ROS?

El reporte de operaciones sospechosas (ROS) es un documento elaborado y comunicado por el sujeto obligado o por un organismo supervisor a la UIF-Perú, cuando se detecten indicios de lavado de activos o del financiamiento del terrorismo.

El ROS es un documento de trabajo reservado únicamente para el uso de la UIF-Perú en el inicio del tratamiento y análisis de la información contenida en dichos reportes y que luego del análisis e investigación respectiva, se tramitará al Ministerio Público (MP) en los casos en que se presuma haya vinculación con actividades de lavado de activos y/o del financiamiento del terrorismo.

¿Y qué es un IIF?

El informe de inteligencia financiera (IIF) se trata de un documento de inteligencia financiera, con carácter confidencial y reservado, que emite la UIF-Perú luego del análisis e investigación de los ROS recibidos de los sujetos obligados y/o de la información que obra en las bases de datos de la SBS, en el que concluye que el caso o casos materia de análisis e investigación se presume vinculado a actividades de lavado de activos, sus delitos precedentes o de financiamiento del terrorismo.

No tiene valor probatorio y no puede ser utilizado como elemento indiciario o medio de prueba en ninguna investigación o proceso judicial, administrativo y/o disciplinario, a excepción de los anexos que lo sustentan, siempre y cuando se cuente con autorización expresa de la UIF-Perú para su empleo total o parcial.