El presidente de BlackRock, la mayor gestora de fondos del mundo, advierte de que la crisis bancaria en EE UU aún no ha terminado y pide a Europa que cree sus incentivos ‘verdes’ para evitar más fugas de empresas

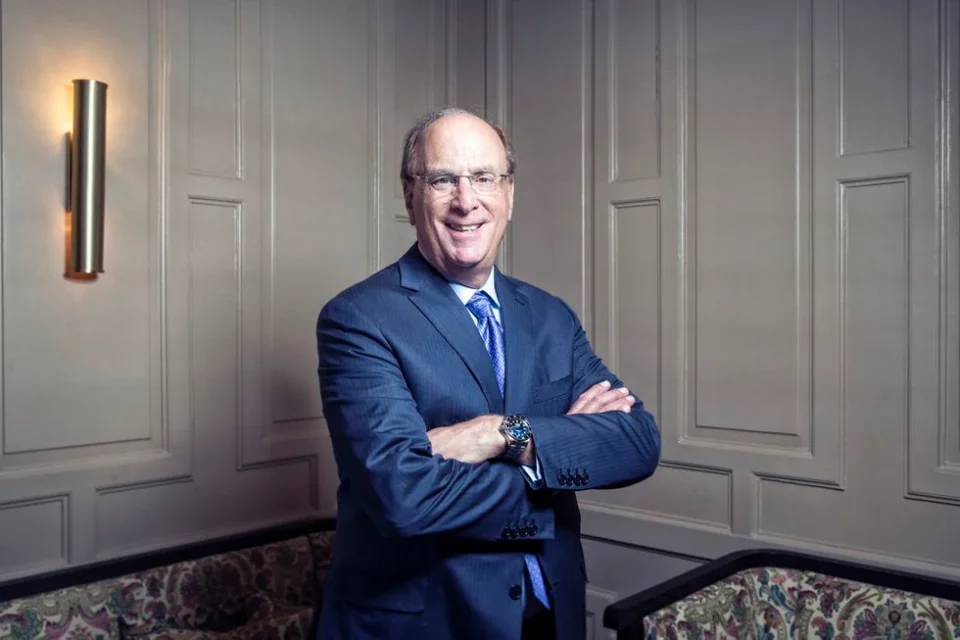

Martes 18 de abril. Nueve de la mañana. Hotel Ritz de Madrid. Cerca de 200 invitados recogen sus acreditaciones. Hay consejeros delegados del Ibex, banqueros, abogados y directivos de gestoras de fondos. Tras apurar el café, entran en uno de los grandes salones del reformado establecimiento de lujo. BlackRock celebra su reunión anual con inversores. Todos quieren escuchar a Larry Fink, la estrella de la jornada. ¿Por qué? Porque es la persona más poderosa de la Bolsa. La gestora que preside y fundó hace 35 años administra 9,09 billones de dólares (8,26 billones de euros). Si BlackRock fuera un país, sería la tercera economía del planeta, tras Estados Unidos y China. Los poderosos susurran a su oído. El exbanquero y escritor William D. Cohan lo ha comparado con el mago de Oz: “Es el hombre detrás de la cortina”.

Su arranque de conferencia retumba amenazador. “El mundo está en transición. Y las transiciones son aterradoras, desordenadas”. Enumera una serie de problemas a modo de plaga bíblica. Invierno demográfico, fragmentación, crisis energética, inflación o populismo. Habla de “falta de esperanza”. Pero, de repente, su discurso pesimista abre grandes claros para el optimismo. Es como si su cabeza hubiera hecho clic y recordase que delante tiene potenciales clientes a los que vender sus productos y servicios. Para ello tira del manual dickensiano: es el peor de los tiempos, es el mejor de los tiempos. “Tras un largo periodo con tipos de interés negativos, ahora tenemos la posibilidad de obtener buenos rendimientos. Hay mejores oportunidades que hace tres años. Yo no huiría del mercado, iría hacia él”.

Fink desgrana durante 35 minutos su visión del mundo. Deja clara su concepción darwinista de la inversión. Es un juego de suma cero. Para que unos ganen, otros deben perder. Su agenda no la soportaría ni un veinteañero. Llegó a primera hora a España y no estará ni 24 horas. Tras finalizar la conferencia hace un hueco para atender en exclusiva a EL PAÍS. La conversación empieza por su afición epistolar. Todos los años manda dos cartas urbi et orbi, una a clientes y otra a los principales líderes empresariales del mundo. La última misiva lleva la fecha del 15 de marzo. El mundo revivía esos días viejos fantasmas con la quiebra de Silicon Valley Bank (SVB).

Pregunta. Los supervisores han tomado una serie de medidas y la tensión bancaria en Estados Unidos ha bajado el diapasón. ¿Cree que el riesgo de sufrir otra crisis financiera ha quedado definitivamente atrás?

Respuesta. El riesgo aún no ha desaparecido. Pero en lugar de tratarse de una crisis financiera a gran escala, estamos ante una crisis que afecta sobre todo a los bancos regionales de Estados Unidos, muy expuestos a los efectos de las subidas de los tipos de interés. Captaban depósitos a corto plazo e invertían a largo plazo. Lo que ha ocurrido deja una reflexión porque en Estados Unidos hay 4.000 bancos. ¿Necesitamos tantos? La respuesta no es solo económica, sino social, porque mucha gente cree que los bancos regionales desempeñan un papel muy importante en las comunidades locales. Sin embargo, algunas de estas entidades asumieron demasiados riesgos y puede que tengan que ser liquidadas en las próximas semanas. Es un riesgo que, por ejemplo, no veo en España.

P. BlackRock era accionista de SVB. ¿No vieron nada raro en la manera que la entidad gestionaba su balance?

R. Eso era por nuestros fondos indexados que replican la composición de los índices, incluidas las acciones. Nuestra posición no era fruto de una decisión de gestión activa.

P. En su carta, hablaba de una crisis a cámara lenta, una sucesión de fichas de dominó que caen por los enormes estímulos monetarios y fiscales que se aprobaron tras la covid. La primera ficha en derrumbarse fue la baja inflación; la segunda, la solidez de algunos bancos, y ahora avisa de un tercer problema que está por llegar: la liquidez. ¿A qué se refiere?

R. Es un problema mucho mayor y afecta sobre todo a los fondos de pensiones, especialmente a aquellos más apalancados. Durante los últimos 15 años, la mejor opción de inversión eran los activos ilíquidos [aquellos que no son tan fáciles de vender como las acciones o los bonos]. Con los tipos al 0%, la financiación era gratis y podías obtener con inversiones alternativas un plus de rentabilidad. Ahora la liquidez ya cuesta un 5%. Muchos inversores a largo plazo van a necesitar liquidez y para costearla necesitarán vender activos ilíquidos de sus carteras, en muchas ocasiones con un deterioro en su valoración.

P. ¿Cree que los bancos centrales han ido demasiado rápido y demasiado lejos subiendo los tipos de interés?

R. No. Si uno analiza el mandato de los bancos centrales, su deber es controlar la inflación y mantener la estabilidad financiera. La estabilidad financiera no está mal. El problema con la inflación es que, al mismo tiempo que se suben los tipos de interés para enfriar los precios, muchos gobiernos ponen en marcha planes fiscales muy agresivos. Esto complica la tarea de los bancos centrales.

P. ¿Cree que la inflación sigue siendo la principal amenaza económica?

R. ¿Si la comparamos con qué?

P. Frente a la fragmentación, las guerras comerciales, el populismo…

R. Creo que la inflación es una consecuencia del populismo y también es resultado de la fragmentación. Es decir, no creo que la inflación surja por arte de magia, aparece por las medidas políticas que se aplican en cada momento. Y esas medidas inflacionistas pueden ser desde los estímulos fiscales hasta las medidas que restringen la inmigración. Y sobre todo es consecuencia de la fragmentación económica. Con cada líder con el que hablo se cuestiona si debe reducir su dependencia de China. Eso supone un gran cambio. Al mismo tiempo, los propios gobiernos generan fragmentación aduciendo, por ejemplo, razones de seguridad nacional.

Europa usa más el palo que la zanahoria, pone impuestos a todo y eso no siempre es óptimo”

Fink (1952) creció en la costa oeste de Estados Unidos. Nació en Van Nuys (California). Allí, su padre tenía una zapatería y su madre ejercía como profesora. En el instituto conoció a la que hoy es su esposa y se licenció en la Universidad de California Los Ángeles (UCLA). Sin embargo, toda su carrera profesional se ha desarrollado en la costa este. Su primer trabajo fue en First Boston. Ingresó en 1976 y se hizo hueco como trader de titulizaciones hipotecarias, un producto que años más tarde, con el estallido de los préstamos basura o subprime, inoculó la crisis financiera que desembocó en la Gran Recesión.

Su historia de éxito es muy fiel a la tradición americana. Una mezcla de hombre hecho a sí mismo y ave fénix. En 1986, su departamento en First Boston sufrió pérdidas millonarias. Una apuesta errónea sobre los tipos de interés llevó a Fink de estrella emergente a persona non grata. Salió de la entidad por la puerta de atrás. A partir de ese momento, y según contó a Vanity Fair, se juró a sí mismo entender en todo momento qué riesgos estaba asumiendo con sus inversiones.

En 1988, junto a ocho socios y bajo el paraguas inicial de Blackstone, el gigante del capital riesgo, puso en marcha BlackRock, una gestora de fondos de inversión especializada al principio en renta fija. Lo que empezó como una aventura en una pequeña habitación alquilada en la sede de Bear Stearns se ha transformado en una compañía cotizada con una capitalización de 104.000 millones de dólares y 19.800 empleados en 30 países. Es un pulpo cuyos tentáculos llegan a todas partes. Tiene acciones de 16.000 compañías cotizadas en 85 mercados. En España es, junto con el fondo soberano de Noruega, el principal dueño del Ibex 35. BlackRock posee el 4,8% de Telefónica, el 5,48% de BBVA, el 5,08% del Santander, el 5,25% de Iberdrola y el 5,3% de Repsol. Solo en estas cinco compañías su inversión suma 11.376 millones. A diferencia de la mayoría de las gestoras, no delega en los asesores externos (proxy advisors) qué votar en cada junta de accionistas. Tiene su propio equipo que gira el pulgar hacia arriba o hacia abajo tras analizar el orden del día de las asambleas.

P. Ferrovial aprobó el cambio de sede y BlackRock votó a favor de esta medida en la última junta de accionistas. ¿Por qué cree que puede ser beneficioso para la compañía irse a Países Bajos?

R. No le puedo comentar porque yo no estuve involucrado en esa decisión.

P. La estrategia de la compañía ha generado un debate en España acerca de si el país tiene la suficiente seguridad jurídica como para atraer inversión extranjera. ¿Qué opina?

R. Lo único que le puedo decir es que nosotros buscamos oportunidades de inversión en España, somos muy optimistas con el país. Si lo que me pregunta es si España representa una gran oportunidad de inversión para nuestros clientes, la respuesta es clara: sí.

P. ¿Cree que el calendario electoral que España tiene por delante puede tener algún impacto en el mercado debido a la incertidumbre sobre sus resultados?

R. No lo creo. El país está en una posición relativa con respecto a la zona euro muy buena. Ustedes están bendecidos con el sol y el viento, el país tiene una gran cultura emprendedora y sus pequeñas empresas son tan competitivas como las alemanas o las italianas. Por lo tanto, hay grandes oportunidades de inversión. No puedo entrar en la dinámica particular de una compañía que ha decidido trasladar su sede. Lo que sí le puedo decir es que vemos que cada vez más compañías europeas están marchándose a Estados Unidos debido a la IRA [la Inflation Reduction Act, que contiene un paquete de ayudas multimillonario para la descarbonización siempre que la actividad se desarrolle en suelo estadounidense].

P. Usted fue muy crítico con Donald Trump por su versión nacionalista de la economía y contraria a la globalización. Pero ahora el Gobierno de Biden ha iniciado una guerra de subsidios con la aprobación del IRA.

R. Yo no lo llamaría guerra.

P. ¿Y cómo lo llamaría entonces?

R. Cuando hablo con los líderes europeos no lo ven como una guerra y me dicen que deberían hacer lo mismo para incentivar la inversión. Europa, históricamente, ha aplicado más el palo que la zanahoria. Ponen impuestos a todo y eso no siempre es óptimo. Los subsidios lo que van a hacer es que haya más voluntad de invertir en Estados Unidos. El problema de Europa también es la obtención de los permisos para los proyectos. Eso, y las subvenciones del IRA, van a hacer que las empresas prefieran invertir en Estados Unidos.

P. ¿Entonces cree que Europa debería aprobar su propia IRA?

R. Creo que sería lo mejor que le pudiera pasar al mundo. Si el planeta puede descarbonizar la economía a un ritmo más alto, ¿por qué eso iba a ser malo?

P. Usted, en su conferencia, ha insinuado que confía más en la tecnología que en las decisiones de los políticos para lograr la descarbonización. ¿Por qué?

P. No es exactamente así. Lo que creo es que debemos asegurar que la transición energética sea lo más justa y equitativa posible. Para que eso se produzca debemos desarrollar energías alternativas con eficiencia en los costes. Y para abaratar el precio de esa nueva energía tenemos que desarrollar innovaciones tecnológicas.

P. ¿Cree que la respuesta energética a la guerra de Ucrania ha sido un paso atrás en la descarbonización?

R. No. Puede que a corto plazo se pueda ver así porque países como Alemania están usando más carbón, pero en muchos sentidos es un acelerador de esta transición porque ha hecho más evidente aún la necesidad de generar fuentes de energía alternativas. Crisis como la guerra de Ucrania deben acelerar la inversión en descarbonización. Piense en Europa, el continente no tiene sus propias fuentes de energía, con la excepción de Noruega. Por lo tanto, Europa necesita construir sus propias fuentes. Lo que ha evidenciado la guerra es la gran dependencia energética que tiene Europa de los combustibles fósiles.

P. En el mercado cada vez hay más inversiones que dicen ser sostenibles, más empresas que venden su eficiencia climática… ¿No cree que hay un claro riesgo de ecolavado de imagen en el mercado?

R. No. Creo que en este ámbito nos movemos en un mundo de etiquetas, tanto de la extrema izquierda como de la extrema derecha. Debemos parar de poner etiquetas a las cosas porque es una pérdida de tiempo y necesitamos ese tiempo para pensar cómo construir una resiliencia mejor para que nuestras economías puedan generar crecimiento a largo plazo y al mismo tiempo ser más resilientes desde el punto de vista energético, con un mayor uso de energías alternativas. Las etiquetas son buenas para los titulares de prensa, pero poco más. Tenemos que trabajar con las compañías energéticas, no en contra de ellas. Debemos de ser constructivos, honestos, trabajar junto con los gobiernos. Por eso creo que Europa debe tener su propio programa para acelerar la descarbonización.

Hay grandes oportunidades de inversión en España. El país está bendecido con el sol y el viento”

Fink tiene poder y dinero, mucho dinero. Su sueldo el año pasado fue de 25,2 millones de dólares. Es uno de los principales accionistas individuales de BlackRock y Forbes cifra su fortuna personal en 1.000 millones. El imperio de la gestora se empezó a cimentar con su salida a Bolsa. Aterrizó en el parqué en 1999 a un precio de 14 dólares por título y actualmente cotiza a 694 dólares, un 4.854% más. Como otros grandes de Wall Street, la compañía es un gran predador. Dos compras explican su gran crecimiento. En 2006 se hizo con Merrill Lynch Investment Management y tres años después absorbió Barclays Global Investors. Su consejo de administración es sinónimo de poder e influencia. Fink aún acumula los cargos de presidente y consejero delegado. A su lado hay representantes de los petrodólares —Bader M. Alsaad, con estrechos vínculos con la Kuwait Investment Authority—, de las grandes fortunas latinoamericanas —Marco Antonio Slim, hijo del magnate Carlos Slim y presidente de Inbursa—, y del mundo tecnológico —Hans Vestberg, consejero delegado de Verizon, o Charles Robbins, presidente de Cisco—.

En 2022, BlackRock facturó 17.873 millones de dólares y ganó 5.178 millones. Sus principales líneas de negocios son las soluciones para la jubilación y los productos indexados. En el caso de estos últimos, la gestora vio la bicoca que eran los fondos cotizados o ETF: bajas comisiones, liquidez y transparencia. En 2012 lanzó iShares, que se ha convertido en una referencia en la denominada como gestión pasiva. BlackRock tiene clientes minoritas, pero el grueso de sus comisiones viene de grandes inversores institucionales como los principales fondos de pensiones públicos y privados del mundo o los fondos soberanos. Sus vínculos comerciales no se limitan al sector privado. Fink tiene hilo directo con primeros ministros y presidentes del Gobierno. Muchos países han echado mano de sus servicios en busca de asesoramiento. El propio Tesoro de Estados Unidos pidió ayuda a BlackRock para gestionar los activos tóxicos de las diferentes entidades nacionalizadas tras el derrumbe de Lehman Brothers. Durante la crisis del euro, el Gobierno griego también le pidió consejo sobre su sistema financiero.

P. Junto con la transición energética, otro de sus temas fetiche es el ahorro para la jubilación. ¿Cree que las pensiones no están garantizadas?

R. El mayor problema en torno a la jubilación no está en las empresas grandes, sino en los negocios pequeños, donde no hay aportaciones suficientes. Uno de los motivos por los que digo que en el mundo hay menos esperanza es porque cada vez más gente se aproxima a la jubilación y no tiene ahorros.

P. BlackRock hace negocio con las pensiones privadas. ¿No cree que le viene bien introducir miedo sobre la sostenibilidad del sistema?

R. Eso es otro mito, otra etiqueta. Nuestro trabajo es resolver problemas para nuestros clientes. Nosotros somos el mayor gestor de pensiones del mundo y lo somos no porque esparcimos miedo, sino porque ofrecemos oportunidades.

P. Su compañía gestiona nueve billones de dólares y el mayor motor de las aportaciones en los últimos años han sido los productos indexados. Algunos expertos creen que hay una burbuja en la gestión pasiva. ¿Qué opina?

R. No sé quién dice eso, pero no estoy de acuerdo en absoluto. Reto a quien lo diga a que lo demuestre. La mayoría de los inversores en ETF son inversores activos. Si se fija, durante el último año el mayor crecimiento en ETF ha sido en renta fija. En el mercado de bonos hay miles de emisiones de deuda y lo que un inversor quiere son tres o cuatro ETF que le den exposición a este activo a un buen precio, con transparencia y la mejor ejecución. Los inversores activos compran un ETF, que es un producto de gestión pasiva, pero lo gestionan de manera activa.

P. Una compañía con el tamaño de BlackRock, ¿es una entidad que introduce riesgo sistémico?

R. También reto a quien diga que somos una entidad con riesgo sistémico. El 100% del dinero que administramos no es nuestro, ni está en nuestro balance, sino que pertenece a nuestros clientes e invertido en el mercado. Además, no tenemos apalancamiento. Silicon Valley Bank sí estaba apalancada porque tenía depósitos a corto plazo y activos a largo plazo. Nosotros no tenemos nada de eso. Debido a que somos los principales inversores para la jubilación, miramos más al largo plazo que al corto. En cada conversación que he tenido con los reguladores, al final terminan dándome la razón y reconociendo que no somos sistémicos. En 2005, el sector bancario era el gran responsable de la financiación de la economía, hoy lo son los mercados de capitales. En cierta medida puede suponer un riesgo, pero no es un riesgo sistémico. ¿Cómo lo supervisamos? Lo que quiero decir es que no estoy en contra de que una comisión lo vigile. A medida que el peso de los mercados de capitales aumenta, hay que repensar los riesgos.

Fink, además de con la gestión pasiva, fue un visionario en la aplicación de la tecnología al mundo de la inversión. En 1999 empezó a vender su propia tecnología (Aladdin) a terceros. La próxima frontera es la inteligencia artificial. Hace cuatro años puso en marcha en Palo Alto su AI Lab para investigar posibles aplicaciones al campo de la inversión.

El fundador de BlackRock también cultiva su imagen de hombre que ayuda a la comunidad. Tiene una silla en los consejos de la Universidad de Nueva York y en el Museo de Arte Moderno (MoMA). Además, está involucrado en Robin Hood, fundación que trabaja para reducir la pobreza en Manhattan.

P. ¿Qué piensa de las criptomonedas?

R. Soy un creyente del bitcoin. Una de las cosas que hacemos en BlackRock es vender esperanza porque la gente saca el dinero de los bancos para que lo gestionemos y obtengamos una rentabilidad. Creo que el bitcoin, por el contrario, es el último activo del miedo. Su razón de ser es que no confías en tu Gobierno, te preocupa el futuro del dinero, y quieres un sistema monetario descentralizado. En este sentido, el bitcoin no es una divisa, sino otra clase de activo más. Una especie de oro digital. En el resto de criptos, la mayoría son humo y ese es el motivo por el que hay tantas quiebras. Las criptos en teoría deberían ser un libro de contabilidad descentralizado. El bitcoin lo tiene, pero en el caso de FTX el libro de contabilidad era cerrado. Por eso creo que la tokenización de las acciones y de los bonos es una gran oportunidad. En definitiva, me interesa la tecnología que soporta las criptos y por eso tenemos la mente abierta en este campo.

P. BlackRock perdió dinero en el fiasco de FTX. ¿Qué lecciones saca de este error?

R. Perdimos poco más de 18 millones, que en el contexto de 9 billones de activos bajo gestión es una cantidad insignificante que invertimos a través de uno de nuestros fondos de venture capital. Le puedo decir que los gestores del fondo hicieron una due dilligence [investigación previa a la inversión] completa.

P. Gracias al uso de inteligencia artificial, ¿cree que llegará un momento en que los robots sustituyan a los gestores?

R. Lo que estoy esperando es el momento en el que los robots sustituyan a los consejeros delegados [risas].

P. Hablando de eso, ¿ha pensado en cuándo llegará su jubilación?

R. Tengo 70 años, pero amo mi trabajo. Por supuesto, el consejo y yo tenemos muy presente este tema y analizamos con detalle a la próxima generación de líderes dentro de la empresa.

“El teletrabajo no funciona”

Larry Fink fue tajante durante la intervención en el Ritz de esta semana: lo que diferencia a las buenas de las malas compañías es su cultura empresarial. “Seamos claros, la covid dañó la cultura en las empresas. Todo el mundo lo sabe”. En este sentido, el presidente de BlackRock culpa en gran medida al trabajo a distancia. “El teletrabajo no funciona. Es una de las razones por las que tenemos más inflación: la productividad se ha hundido”, subrayó.

Durante su coloquio con Aitor Jauregui —actual responsable de BlackRock para Latinoamérica tras ser ascendido desde su puesto de jefe de la gestora en España—, Fink recordó que la cultura empresarial no es algo teórico. “Tiene que observarse en el comportamiento diario de todos los empleados”. En este sentido, el fundador de la mayor firma de inversión del mundo contó una anécdota: “En una ocasión visité una empresa. Tenía un edificio hermoso. Y en el vestíbulo, grabados en mármol, estaban sus principios. Empecé a leerlos, y a medida que lo hacía vi que muchos eran mentira”.

Fuente: El País